新能源汽车的高速发展带动了动力电池行业的快速发展,近年来涌现出来的以宁德时代为首的中国电池企业已经处于世界领先地位,但与此同时,中国动力电池企业也面临着日韩动力电池企业的强大挑战,国内动力电池企业发展到了什么阶段?未来的发展方向是什么?如何在复杂的竞争局势中脱颖而出?引领全球动力电池技术的发展,这都需要整个行业的不断突破与发展。

新能源汽车市场发展迅猛,带动电池装机量高速增长

从2011年开始,中国新能源汽车市场有了一个初步的发展,随着补贴政策的大力支持,新能源汽车也出现了爆发式的增长,2014至2015年新能源汽车销量的增速都在300%以上,后续几年的增长率也在不断提高。因此,动力电池也理所当然的迎来了一个新的发展阶段,自2014年开始,动力电池的装机量相比于2013年也出现了一个急速的上升,2014至2015年每年的动力电池装机增长率也都在300%以上,之后从2016年到2018年,中国的动力电池的装机量也都在随着新能源汽车的销量不断增长。可以说,新能源汽车市场的蓬勃发展造就了动力电池市场的繁荣。

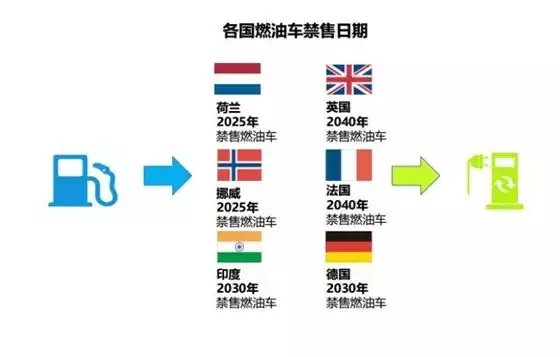

多国公布燃油车禁售日期,动力电池行业迎来机遇

为实现《巴黎协定》目标,欧洲多国先后表态将在不久的将来全面禁售燃油车,并为淘汰燃油车订下明确时间表,目前已有英国、法国、德国、荷兰、挪威、印度等国已经公布或计划公布燃油车禁售时间。汽车巨头们早已闻风而动,为求未来生存发展,目前几乎所有主流车企在全球都已有所行动,大众、奔驰、宝马、奥迪等传统车企都在进行电动汽车的布局,动力电池的市场需求量有望急速增长。

动力电池企业数量逐年减少,行业集中度不断提高

随着新能源汽车行业的发展,动力电池行业也在逐渐走向风口,2013-2016年动力电池企业出现了井喷式的发展,但自从2016年补贴政策开始变化,随之而来导致一些中小型的动力电池企业无法维持正常经营,从而被市场所淘汰,截止2018年6月动力电池企业已经下降到105家,预计2018年底还会进一步减少。与此同时动力电池市场份额也逐渐在向头部企业聚集,2016年-2017年动力电池行业集中度不断提升,龙头企业开始凸显自身的市场地位,动力电池是电动汽车的动力来源,其技术水平直接关系到电动汽车的续航能力,因此市场上的需求越来越转向为高端产品,低端产品的竞争力较低,需求的高端化加剧了动力电池市场的淘汰速度,使得行业集中度进一步提高。

动力电池技术不断发展,磷酸锂铁与三元锂成为主流

目前根据电池材料的不同,动力电池可以分为磷酸铁锂、三元锂、锰酸锂、钴酸锂,主流动力电池以磷酸铁锂(LFP)和三元锂(NCA镍钴铝和NCM镍钴锰)为主,磷酸铁锂相对于三元锂电池在稳定性上会比较高,在客车电车领域有事较大,但能量密度较低,而三元锂正好相反。近年来三元锂的装机量在逐渐超越磷酸铁锂,但从近期来看,比亚迪对磷酸铁锂电池仍旧比较看好,在安全性有保证的前提下能量密度也在不断提高;三元锂方面,我国主要以NCM(镍钴铝)为主,其中按照三种元素的配比又可以分为333、523、622、811等,现在主要应用的是NCM 523和622,而811尚未大规模应用;NCA能量密度比较高,对生产条件要求苛刻,目前只能在圆柱形单体中应用,主要有松下等日韩企业生产,主要在特斯拉车型上使用。但未来高镍化是三元材料的主要趋势。

动力电池产能结构性过剩,多家企业净利润大幅下跌

据中国汽车技术研究中心统计,2017年,动力电池规划产能为228Gwh,而实际出货量仅为37.6Gwh,动力电池产能已出现严重过剩,但只是低端产能的过剩,占据动力电池市场半壁江山的宁德时代依旧宣称产能不足,优质的动力电池产能仍旧很低。另一方面,多家企业利润下降的主要原因是因为补贴的大幅退坡和市场竞争的加剧,而且当前政策和市场都指向优质动力电池,随着日韩电池返场中国,非头部的中小企业也将面临巨大冲击。

动力电池行业不断探索,在发展中逐渐走向成熟

从2001年开始,动力电池行业有了个一个初步的发展,直到2008年以后,通过一些大型的国际活动提升了电动汽车的地位,使得动力电池企业如雨后春笋般进入市场,前期是在市场上出现了一定的繁荣。但快速的发展是会产生一些问题,当国家补贴进行了延缓之后,“裸泳”的人便会退出历史的舞台,经过一些前期对一些问题的重新思考和调整,加之补贴政策的落地,从2014年开始,动力电池企业进行了二次发展,动力电池企业也不断增多,但市场对高质量、高技术含量的产品需求也在不断提高,这样一些头部企业逐渐开始占据市场的主导地位,而一些小型的动力电池企业正在面临被淘汰的尴尬局面。

动力电池产业链快速发展,全产业链协同效应凸显

产业链通常分为上中下游,本身动力电池应当算新能源车的中游环节,上游是锂、钴锰镍、石墨等原材料,下游就需要组装电池成品了,在动力电池这个环节又可以分为正负极、电解液、隔膜、电芯、电池Pack以及BMS,动力锂电池电芯主要由正极材料、负极材料、隔膜和电解液构成。正极材料为电池提供锂离子,占电池总成本的30%-40%,其性能直接决定了动力锂电池容量上限,是产业链的核心部分。

动力电池企业布局全球,依托自身全方位发展

动力电池行业目前处于中日韩三足鼎立的一个局面,各家动力电池企业都在大力布局本国市场的前提下开始对全球市场进行布局,老牌企业松下、三星、LG化学都在全球各地进行生产,目前我国的宁德时代也开始在全球布局,目前在考虑的有德国、匈牙利、波兰等。所以说动力电池产业全球化布局明显,且中国市场将成为竞争的重要区域,但中国电池生产企业国际化水平相对较低。随着产业规模的扩大,电池企业对上游资源需求激增,企业战火已从配套客户的争夺延伸至上游材料和资源,世界各地的锂矿、镍矿、钴矿资源炙手可热,抢先布局的动力电池企业将享有主动权。

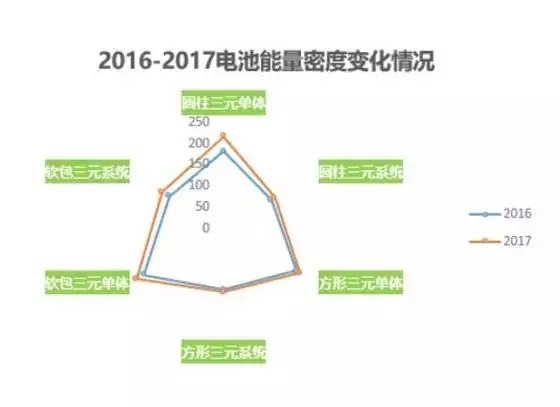

动力电池能量密度不断提高,成本逐年下降

随着新能源汽车市场的繁荣发展,企业对动力电池也有了更高的要求,电池的价格和密度是两个最重要的关注点。近年来随着技术的不断发展和动力电池企业在研发上的大量投入,首先动力电池的价格有了明显的降低,在2015年动力电池均价还在2.3元/Wh左右,而截止到2018年上半年,动力电池的价格已经来到1.3-1.4元/Wh;同样的技术的提升对电池能力密度也有了显著性的提高,各种类型的动力电池能量密度都有了很大的提升。

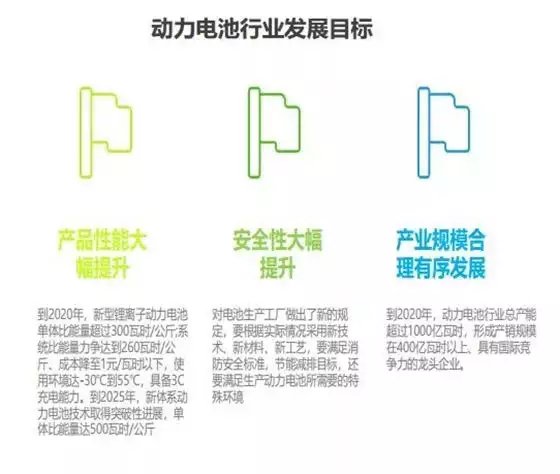

补贴退坡促使行业加强研发,政策推动行业平稳发展

自2016年起我国新能源汽车补贴开始逐年减少,直至2018年过渡期结束之后,续航150KM以下的小微型电动车补贴已经全部取消,另一方面相比于2017年,2018年续航300KM以上的电动车补贴反而有小幅的增加,这就给动力电池企业提出了提高能量密度的要求,低质量的产能要进行去除。2017年3月1日,工信部、发改委、科技部和财政部四部委联合印发了《促进汽车动力电池产业发展行动方案》,为整合我国汽车动力电池行业,提升并加快其发展水平提出了未来几年的发展方向及明确的目标。

政策扶持鼓励回收,动力电池二次利用提高效率

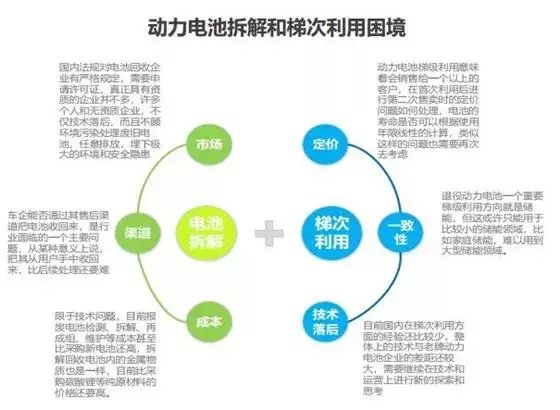

从2012年开始国家在每年的新能源汽车规划以及动力电池规划当中都在对电池的回收作出指导,提出要规范并加强动力电池回收利用,明确废旧电池回收责任主体,加强行业管理与回收监管建立健全废旧动力电池循环利用体系,上海、广州、北京、深圳等地地方政府对回收动力电池的企业也都提供了补贴。目前电池回收之后主要是通过拆解再利用和梯次再利用两种方式进行处置,目前,国内动力电池整体的回收网络体系还不健全,无论是报废电池拆解回收还是梯次利用,都还未真正形成规模,技术仍不成熟。

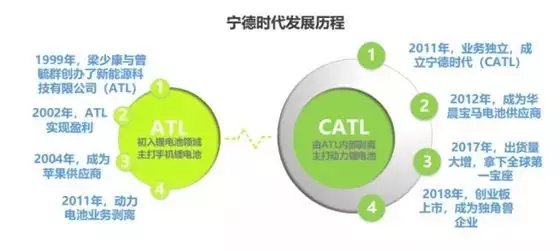

宁德时代

专注于动力电池,技术实力雄厚,是目前中国受关注度最高、规模最大的动力电池企业

宁德时代新能源科技股份有限公司于2011年12月16日在福建省宁德市工商行政管理局登记成立,虽然进入行业不是很早,但发展速度异常迅猛,七年时间成就行业第一乃至世界第一,2018年6月11日深交所创业板上市,也以24天创造了IPO的最快过会记录。CATL的成长史,是站在前东家ATL肩膀上的进击史,ATL在电池领域十几年的技术积累,成为CATL迅速成长的基石,2011年总裁黄世霖发现新能源汽车的市场空间,决心做动力电池的研发、设计和生产,真正意义上的宁德时代拉开帷幕。经过与宝马的合作后,宁德时代开始崭露头角,陆续和众多国内外车企达成合作,稳坐动力电池供应体系第一宝座。

磷酸铁锂与三元锂同步发展,合作企业不断增加

2011年宁德时代总裁黄世霖发现新能源汽车行业巨大的市场空间,宁德时代才开始大力布局动力电池的研发、设计和生产,前期宁德时代采用磷酸铁锂和三元锂并行的模式来开始布局动力电池市场,在不断的技术发展中,磷酸铁锂电池的能量密度遇到了天花板,三元锂电池的优势开始凸显,2018年三元锂电池的装机量也开始超越磷酸铁锂。从2012年宁德时代成为华晨宝马的供应商之后,进入了一个高速发展的阶段,合作企业急速增加,不仅有传统的造车企业,也在和一些新势力合作,逐渐占据了一个行业龙头的地位。

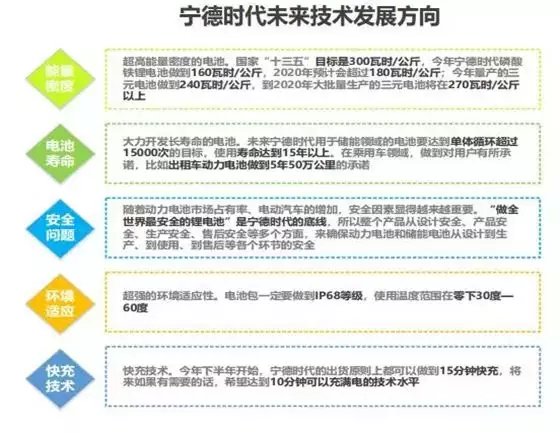

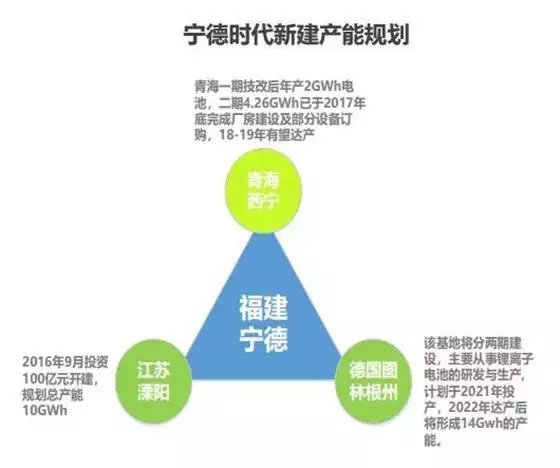

技术驱动发展,产能继续扩大

宁德时代目前在技术研发上不断加大投入,在三元锂的方向继续进行优化,目前会专注于超高能量密度、长寿命、多重安全可靠技术、超强环境适应性、快充等五个方向,力争将技术做到世界第一。产能方面目前除了总部宁德的生产基地继续扩大之外,在江苏溧阳、青海西宁也都有新的生产基地建成,另外宁德时代在接下宝马集团10亿欧元的电池大单后,根据合约,宁德时代最终将在欧洲建立的第一家海外工厂地址选在了德国图林根州,该基地将分两期建设,主要从事锂离子电池的研发与生产,计划于2021年投产,2022年达产后将形成14Gwh的产能。

比亚迪

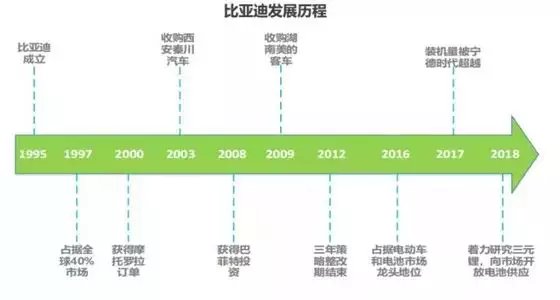

电池领域起家,逐步拓展到整车制造

比亚迪成立于1995年2月,成立之初主要专注于电池领域的发展, 1995年-2000年比亚迪都在进行高速的发展,低成本的优势在金融风暴期间显露无疑,并逐渐占据了国内外主要市场的电池供应。2003年,比亚迪已是全球第二大充电电池生产商,而在这一年,比亚迪正式收购西安秦川汽车,正式进军整车制造领域。2009年,比亚迪又收购了湖南美的客车制造有限公司,具备了制造电动大巴车的能力。近些年来随着国家政策对新能源汽车和动力电池的倾斜,比亚迪对电动车和动力电池市场也加大了投入,并一度占据了动力电池的行业龙头地位。

动力电池装机量逐渐落后于宁德时代,新建产能不断增加

比亚迪近年来在电动汽车市场大展拳脚,占据了新能源汽车市场很大的份额,然而由于电池研发方向和销售策略的原因,比亚迪动力电池在能量密度上和装机量上都开始落后于宁德时代,导致比亚迪电池的装机量在2016年达到顶峰之后,让出了动力电池行业第一的宝座。目前比亚迪也在不断扩大产能,从2018年6月开始分别在青海、重庆和西安等地进行扩产,又与长安汽车合作成立电池合资公司,经过此番布局,比亚迪动力电池规划总产能已达100GWh以上。

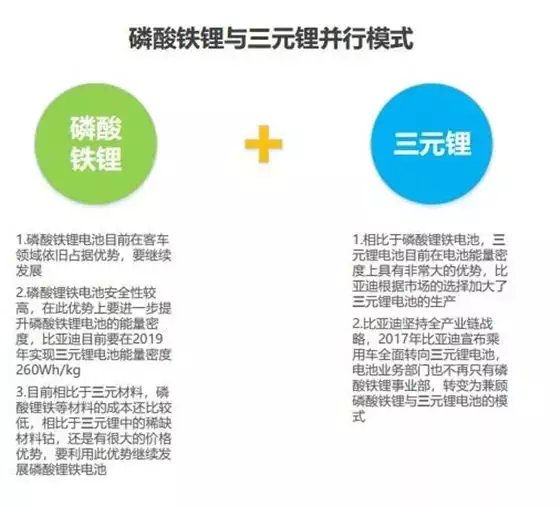

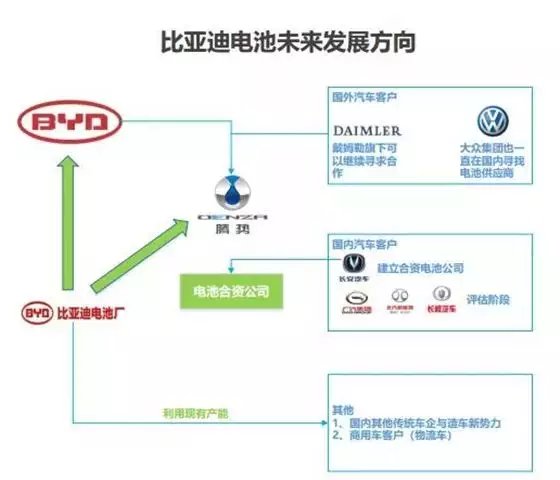

整合资源研发三元锂电池,打破内部供应模式对外开放

比亚迪电池采取的是内部供应的模式,不对其他车企和厂商开放,而宁德时代与国内外众多车企和厂商进行了合作,因此比亚迪电池装机量在逐渐落后于宁德时代。另一方面,比亚迪一直以来都在专注于磷酸铁锂电池的研发,忽略了三元锂电池的发展。2017年下半年开始比亚迪认识到自身的两个严重问题,比亚迪开始重视三元锂电池的研发,并且宣布动力电池业务从比亚迪剥离,独立成立公司并有上市打算,另外比亚迪也在加强与其他车企的合作,与宁德时代争取头部市场份额。

沃特玛

行业风口时期一度高速发展,目前正处于市场淘汰的边缘

深圳市沃特玛电池有限公司成立于2002年,创始人李瑶曾就职于比亚迪,沃特玛也是国内最早成功研发磷酸铁锂动力电池并进行批量应用的企业。2012年,沃特玛入选国家“2012年新能源汽车产业技术创新工程项目”支持企业,2015年11月,入选工信部首批《汽车动力蓄电池行业规范条件》企业目录,2015年12月,在国内新能源汽车电池配套排名中位列第二,就在2017年国内动力电池装机量排行榜中,沃特玛排名位列第三,仅次于宁德时代、比亚迪两大企业。然而自从2017年9月开始,沃特玛订单逐渐减少,2018年上半年,由于公司内部的管理、战略以及现金流等问题的爆发,电池工厂几乎接近于停产,沃特玛危机敲响行业警钟。

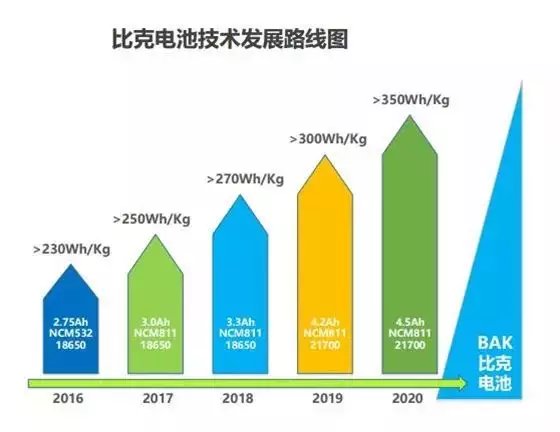

比克电池

国内唯一一家高镍811材料供应商,多产业多形态布局稳定发展

深圳比克电池有限公司成立于2001年,是一家集锂离子电芯研发、生产、销售为一体的高新技术企业。比克电池在锂电池领域经验丰富,动力电池主要方向是18650的圆柱形电池。随着三元材料在动力领域安全性逐步成熟,以及消费市场对于续航里程的需求提升和钴材料的高成本问题,在能量密度上具有显著优势的高镍三元材料电池被市场普遍看好,成为众多动力电池企业的研究热点,比克电池也是目前国内唯一实现批量供货高镍811材料体系的电池企业,能量密度方面可以做到近260Wh/kg。目前比克电池拥有深圳、郑州两大生产基地,现已发展成为集锂离子电池、电动汽车、储能电池回收三大核心业务为一体的国际领先的新能源企业。

孚能科技

动力电池领域异军突起,企业产能有待进一步提高

孚能科技成立于2009年,是由赣州市与美国著名新能源材料开发公司——法拉塞斯能源公司合作项目,作为Farasis的全资子公司,孚能科技的技术完全脱胎于Farasis能源公司,仅仅一年时间到2010年便实现了新能源汽车锂离子动力电池大规模产业化。当年产能为150 MWh。2016年由外资独资转变为中外合资后,受到各路资本青睐,从2016年开始融资,目前C轮融资超过50亿人民币,业务覆盖海内外,孚能科技作为国内软包动力电池企业的代表,电池能量密度与高倍率循环方面有很大优势,2017年上半年孚能科技一反行业低迷局面,成为行业黑马,在整个2017年出货量进入全国前十,2018年5月孚能科技已进入全国前五,成绩斐然。但相比于头部企业,孚能科技的产能急需不断提高。

行业发展趋势一

产业规模持续扩大,电池技术快速更新

新能源汽车市场的爆发带动动力电池行业成为又一个风口,在国家政策的引导下,新能源汽车的产销量不断提高,动力电池的规模也会持续扩大,一方面是产能总量的扩大,另一方面是行业集中度地不断提升,某一个或几个行业头部企业的规模扩大,成为像三星、松下一样的在国际上知名的企业。另外电池技术的发展也是一个重要趋势,首先是现阶段技术下电池能量密度的不断提升,政策层面对动力电池单体比能量和系统能量密度要求2020年不低于300wh/kg和220wh/kg的指标;其次是材料,钴价不断提升使得高镍电池成为趋势,例如高镍622、811等;最后一点,目前国内采用的基本都是三元锂电池或者磷酸铁锂电池,但不可忽视其他电池类型的研发,例如固态电池和燃料电池,日本在这方面已经走在了前面,现阶段的优势需要继续保持,然而也需要紧跟新技术的潮流。

行业发展趋势二

动力电池企业与整车企业转向深度合作模式,专业化分工明显

整车企业和动力电池企业已经不再是简简单单的供求关系,越来越多的企业选择深度合作,进行战略或者合资建厂等合作模式。一方面通过技术交流和研发合作,建立新的生态,另一方面是建立在资本基础上的合作,双方共同出资设立合资公司以寻求技术提升、降低成本及锁定市场份额的突破口。比亚迪自给自足的模式成本低、利润高,但劣势也很明显,面临了整车厂和电池企业双重竞争;而宁德时代只做动力电池,选择与其他整车企业合作,达到双赢。市场打破了比亚迪封闭的循环,使得比亚迪电池也开始对外销售,并且要分拆上市,专业化分工是提高效率的关键。

行业发展趋势三

政府支持与企业互助破局动力电池回收利用

退役动力电池的回收利用将是一个非常重要的领域,回收利用对于环境保护、电池全生命周期经济效益、资源再利用具有重要意义。目前,越来越多企业已经开始研究和布局动力电池回收和梯次利用。拆解回收和梯次利用是目前两种最主流的回收处理方式,由于动力电池拆解回收难度较大且成本较高,梯级利用是动力电池回收利用最具前景的细分市场。2018年8月1日起,《新能源汽车动力蓄电池回收利用管理暂行办法》将会正式实施,政府鼓励汽车生产企业、电池生产企业、报废汽车回收拆解企业与综合利用企业等通过多种形式,合作共建、共用废旧动力蓄电池回收渠道,提升动力电池资源的使用效率。

总结

动力电池行业的平稳运行关系着新能源汽车市场的健康发展

我国的动力电池行业正在面临飞速的发展,目前涌现出宁德时代、比亚迪两家动力电池头部企业,且宁德时代目前在装机量上已经排名全球第一,取得这样的成绩实属不易,这个行业需要在继续高速发展当中不断进行技术的研发与更新,要超越日韩等企业,通过研发获取自身发展的核心技术,以此继续进行全球化的拓展。另外目前我国新能源汽车保有量已经超过200万台,最先上市的一些电动汽车已经开始进入置换期,且前期的锂电池质量上和容量上都在一个初级阶段,大规模报废无法避免,动力电池大批量的回收利用是我国发展新能源汽车需要迈过去的一道坎。但现阶段我国动力电池回收仍处于初级阶段,国家政策在不断地引导新能源汽车市场和动力电池市场健康平稳的发展,作为企业方面来说,需要认清楚自身的责任,并通过合作来建立良好的回收渠道,用新的模式促进动力电池行业的良好发展。

来源:第一电动网

评论(0)